ESG (Environmental, Social, and Governance) staat steeds hoger op de agenda binnen . Het is een essentieel onderdeel van de waarde creatie die Private Equity partijen bewerkstelligen bij de bedrijven waarin zij investeren.

Niet alleen leidt deze focus op duurzaamheid en impact in veel gevallen tot een beter financieel resultaat, ook is het essentieel dat het bedrijf bij verkoop ook langs deze as hoog scoort.

De lange termijn visie die fondsen hebben, draagt eraan bij dat zij vandaag al de stappen nemen voor verbeteringen op dit gebied voor de lange termijn. Ook komt er vanuit investeerders steeds meer druk op fondsen om naast een financieel rendement ook een maatschappelijke impact na te streven.

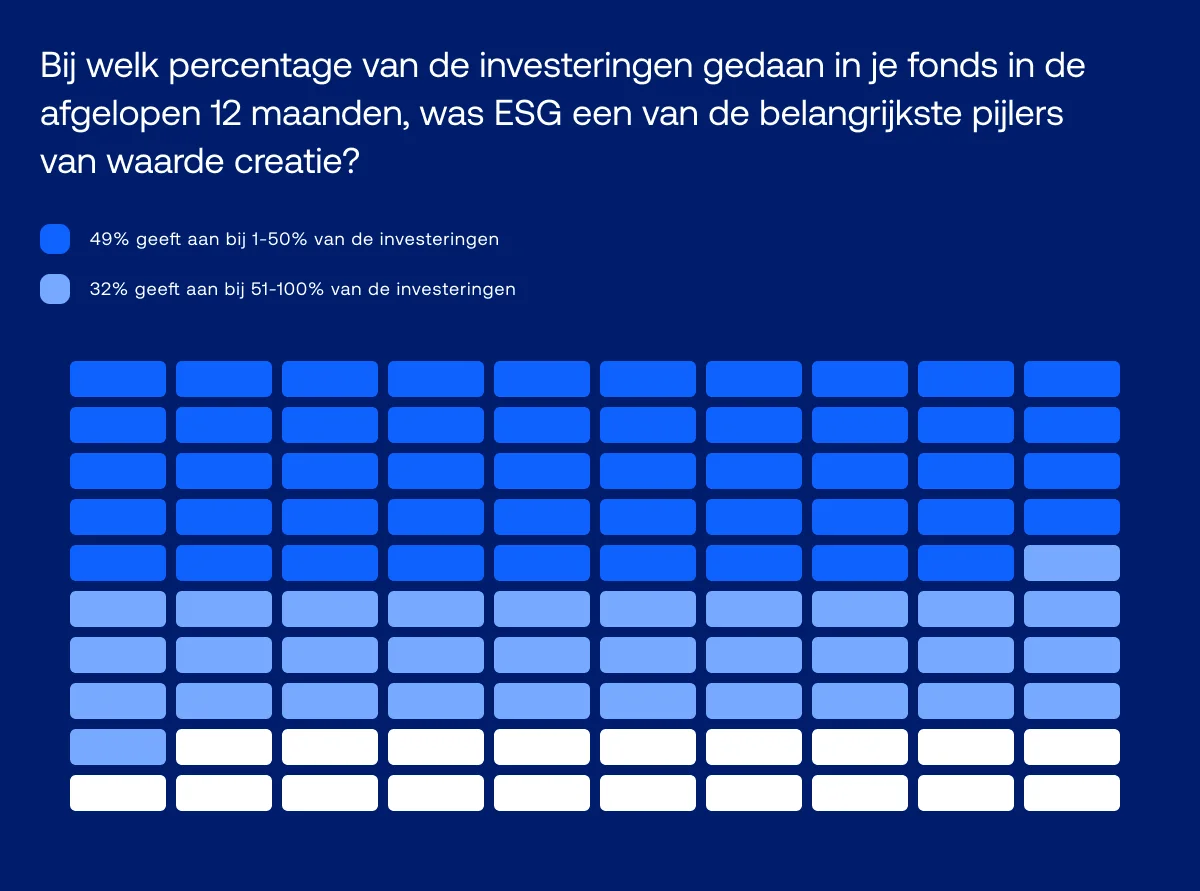

Waar het hebben van een ESG beleid voorheen als noodzakelijke voorwaarde werd gezien, verschuift dit steeds meer naar een ESG beleid gericht op waarde creatie. ESG speelt tegenwoordig een steeds prominentere rol bij het nemen van investeringsbeslissingen en het ontwikkelen van waarde creatie plannen. Vrijwel alle fondsen hebben een duidelijk ESG-beleid geïntegreerd in hun .

Dit blijkt ook uit een studie die PwC hierover onlangs heeft gepubliceerd.

Bron: PwC’s Global Private Equity Responsible Investment Survey 2023

“ESG is een essentieel onderdeel van de waarde creatie bij Private Equity partijen”

Maar waarom zien we deze opkomende rol van ESG in Private Equity?

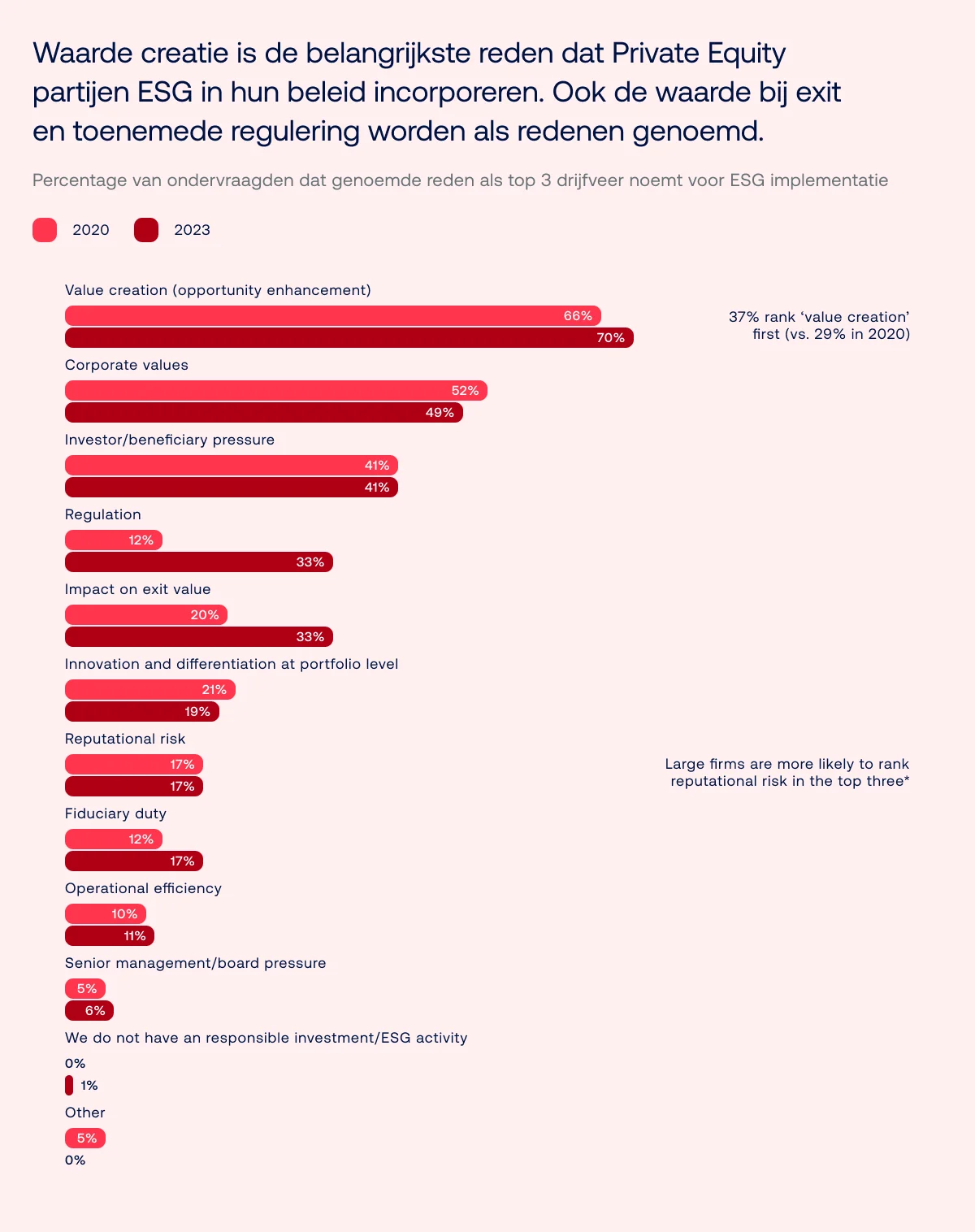

De verschuiving van compliance en risicobeheer naar waarde creatie, toont aan dat ESG-implementatie een nieuwe fase heeft bereikt binnen Private Equity. zien steeds meer de kansen die een goed ESG beleid biedt. Dit wordt mede gedreven door druk vanuit investeerders en verscherpte regelgeving. Private Equity fondsen opereren met een lange termijn visie en reageren vaak proactief op veranderingen en trends. Daarnaast is een van de belangrijkste parade paardjes van toegevoegde waarde van een Private Equity partij de professionalisering van de organisatie. Waar dat voorheen voornamelijk zag op financiële en operationele aspecten, is ESG inmiddels een onmisbaar onderdeel vanuit dit oogpunt. Door de toenemende wetgeving hebben ook ondernemers en management teams steeds meer vragen over hoe ze hun organisatie optimaal kunnen inrichten op het gebied van ESG en zij nemen dit dan ook mee bij de keuze met welke investeringspartner ze willen werken. Het mes snijdt dus aan twee kanten, aan de ene kant is er een toenemende druk vanuit investeerders. Aan de andere kant is er een toenemende behoefte bij ondernemers en management teams. Bedrijven die sterk presteren op ESG-gebied worden vaak gezien als goed gepositioneerd voor de toekomst, waardoor ze een aantrekkelijke investeringsmogelijkheid vormen. Met andere woorden, bedrijven die over 20 jaar nog succesvol zullen zijn, zijn bedrijven die vandaag al beginnen met ESG- implementatie in de bedrijfsstrategie. Daarmee is ESG een essentieel aspect binnen Private Equity, vanwege haar lange termijnvisie. Daarmee kan Private Equity bedrijven niet enkel winstgevender maken, maar ook bijdragen aan een duurzame toekomst.

Bron: PwC’s Global Private Equity Responsible Investment Survey 2023

‘Private Equity heeft de potentie om bedrijven niet enkel winstgevender te maken, maar ook daadwerkelijk bij te dragen aan duurzaamheid’

Artikel 6, 8 en 9 van de SFDR: Wat houden de gradaties in?

De Sustainable Finance Disclosure Regulation (SFDR) is de Europese richtlijn voor informatieverschaffing aan investeerders op het gebied van ESG-criteria. De SFDR verwacht van financiële partijen transparante communicatie over hoe er rekening gehouden wordt met (de integratie van) duurzaamheidsfactoren.

De SFDR onderscheidt drie soorten :

Artikel 6: fondsen zonder duurzaamheidskenmerken

Artikel 6 heeft betrekking op fondsen die geen enkele vorm van duurzaamheid in het investeringsproces integreren. Met andere woorden, een artikel 6- fonds heeft duurzame investering niet als doelstelling en promoot ook geen duurzame, ecologische of sociale kenmerken. Een voorbeeld van een artikel 6- fonds zou een traditioneel indexfonds kunnen zijn dat passief belegt in een bepaalde marktindex, zoals de AEX- index, zonder actief rekening te houden met ESG- criteria. Het fonds is wel verplicht om te rapporteren over hoe duurzaamheidsrisico’s in hun investeringsbeslissingen wordt meegenomen. Hoewel dit de basis legt voor transparantie en bewustzijn, is er geen dwingende verplichting om daadwerkelijke verbeteringen door te voeren. Een artikel 6- fonds wordt daarom als ‘grijs’ geclassificeerd.

Artikel 8: fondsen met duurzaamheidskenmerken

Fondsen die onder artikel 8 vallen, gaan een stap verder. Deze fondsen hebben niet alleen een duurzaamheidsbeleid, maar proberen ook daadwerkelijk met dit beleid positieve veranderingen teweeg te brengen. Er is sprake van duurzaamheid promotie en er worden actief stappen gezet om duurzaamheid na te streven. Artikel 8-fondsen implementeren maatregelen zoals bijvoorbeeld het verminderen van de ecologische voetafdruk en het bevorderen van duurzame praktijken binnen hun investeringen. Denk hierbij aan het investeren in bedrijven met een lage milieu-impact, die ethische arbeidspraktijken hanteren, of die bijdragen aan maatschappelijke verbeteringen. Vaak gaat het hierbij ook om implementeren van verbeteringen binnen bedrijven die niet als voornaamste doel hebben om een impact te maken, maar zich er wel op richten binnen hun huidige bedrijfsvoering hun footprint te reduceren, en goede social en governance praktijken te implementeren. Fondsen met artikel 8 zetten een opgesteld duurzaamheidsbeleid concreet om in implementatie. Deze fondsen worden als ‘lichtgroen’ gekwalificeerd.

Artikel 9: fondsen met een specifiek duurzaamheidsdoel

Artikel 9 wordt toegekend aan fondsen die meetbare positieve maatschappelijke impact hebben. Deze bedrijven investeren uitsluitend in duurzame beleggingen en streven naar innovatieve oplossingen voor maatschappelijke en milieuproblemen. Voorbeelden hiervan zijn bijvoorbeeld initiatieven in de gezondheidszorg, het benutten van hernieuwbare energiebronnen en het ontwikkelen van technologieën om afval om te zetten in waardevolle grondstoffen. Het doel van artikel 9- fondsen is enkel investeren in duurzame bedrijven en daarom wordt een artikel 9 product ‘donkergroen’ genoemd.

“Zo voldoen de fondsen waar Alt.1 tot nu toe een commitment heeft afgegeven minimaal aan artikel 8 binnen de SFDR.”

ESG & Altix

De toenemende aandacht voor ESG als een pijler van waarde creatie, in plaats van enkel compliance en risicobeheer, benadrukt dat Private Equity niet alleen bijdraagt aan financiële prestaties op de lange termijn, maar ook aan een duurzame en maatschappelijke impact. Altix ziet dit zelf ook steeds meer terug in de fondsen die zij analyseert. Zo voldoen de fondsen waar Alt.1 tot nu toe een heeft afgegeven minimaal aan artikel 8 binnen de SFDR.

Rivean Capital, het eerste fonds waar Alt.1 commitment aan heeft gegeven, wordt gekenmerkt als een artikel 8 fonds, waarbij duurzaamheid een van de drie pijlers van waarde creatie is binnen het fonds. Daarnaast heeft Inflexion eveneens artikel 8 toegewezen gekregen en onderscheidt dit fonds zich met de aanwezigheid van een voltallig ESG-team. Ten slotte streeft Gilde Healthcare met haar investeringen betere gezondheidszorg tegen lagere kosten na, en heeft daarmee een toekenning van artikel 9. Daarmee is Gilde Healthcare een fonds dat tastbare impact creëert en intrinsiek duurzaam is. Hiermee toont Gilde Healthcare dat ESG zich uitstrekt tot een breder scala van factoren dan alleen klimaat-gerelateerde overwegingen.

Altix gelooft sterk in de lange termijn visie van Private Equity fondsen, waarbij niet alleen naar de winsten van morgen wordt gekeken, maar ook wordt geïnvesteerd in een gezonde toekomst van het bedrijf. En daar hoort bij dat bedrijven ook op het gebied van ESG stappen maken voor een betere toekomst.